In materia di composizione negoziata merita un approfondimento specifico l’esame del comma 7 dell’art. 17 CCII…

Tassazione delle locazioni e cedolare secca

La regola generale è che i contratti di locazione scontano l’imposta di registro del 2% sull’importo annuo del contratto, il bollo di 16,00 euro per ogni 4 pagine del contratto e riportati nella dichiarazione dei redditi per essere assoggettati a tassazione, con aliquota progressiva, sui redditi conseguiti nell’anno.

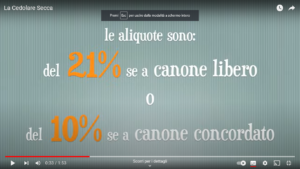

Dal 2011 il legislatore ha introdotto la cedolare secca che permette di pagare un’imposta fissa, con l’aliquota del 21% o 10%, e di essere esonerati dal pagamento dell’imposta di registro per la registrazione del contratto (2%) e dell’imposta di bollo (16,00 euro).

L’aliquota dl 21% vale per tutti i contratti di immobili abitativi, mentre quella del 10% solo per i contratti di immobili abitativi a canone concordato.

Il canone concordato lo si può applicare nei Comuni con carenza di disponibilità abitative: Bari, Bologna, Catania, Firenze, Genova, Milano, Napoli, Palermo, Roma, Torino, Venezia, nei Comuni ad essi confinanti e Comuni capoluogo di provincia, come da elenco del CIPE → Comuni ad alta densità abitativa e carenza di disponibilità abitative.

Il contribuente è libero di scegliere se optare per la cedolare secca o il regime ordinario; può, pertanto, procedere a una pianificazione fiscale a secondo delle sue esigenze.

La scelta per la cedolare secca, per i redditi derivanti dall’affitto di immobili abitativi, va fatta al momento della stipula del contratto considerando anche i vincoli contrattuali della locazione.

Nel contratto di locazione va inserita un’apposita clausola che indichi la volontà di avvalersi della tassazione prevista per la “cedolare secca”, ex D. Lgs 14.03.2011 n. 23, con rinuncia alla facoltà di chiedere l’aggiornamento del canone e la variazione accertata dall’Istat dell’indice nazionale dei prezzi al consumo per le famiglie di operai e impiegati dell’anno precedente; l’opzione va indicata espressamente nel modello RLI per la registrazione del contratto.

Mod. RLI con le istruzioni per la sua compilazione.

Per poter optare per la cedolare secca l’immobile deve essere utilizzato come abitazione e accatastato nelle categorie da A1 a A11, con esclusione della categoria A10 (uffici e studi).

Sono molti coloro che scelgono la “cedolare secca” e soprattutto i contribuenti che hanno redditi compresi in scaglione con alta aliquota di tassazione.

Di seguito il video che spiega i vantaggi della cedolare secca

Per la registrazione del contratto di locazione on line il tutorial dell’Agenzia delle Entrate

Per approfondire si rinvia alla pagina dell’Agenzia delle Entrate: Cedolare secca – Che cos’è

Latest posts by Salvatore De Franciscis (see all)

- Contributo a fondo perduto per l’assunzione di diplomati nell’enogastronomia e nell’ospitalità alberghiera (IPSEOA) - 6 Marzo 2024

- Dal 12 marzo la domanda per il contributo a fondo perduto per bar, ristoranti e pasticcerie - 5 Marzo 2024

- Codice fiscale per stranieri in 16 lingue. L’Agenzia informa - 13 Gennaio 2024