Con nota 5486 diramata il 16 luglio c.a., l’Ispettorato Nazionale del lavoro (INL), d’intesa con INPS…

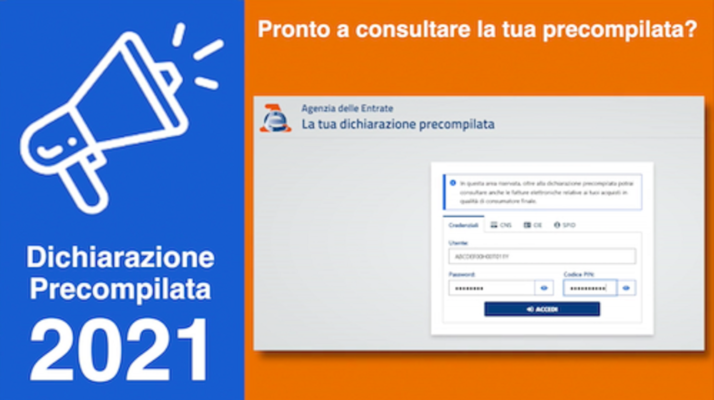

Dichiarazione “precompilata”. Informativa per 730 e Redditi.

Dall’anno 2015 l’Agenzia delle Entrate mette a disposizione dei contribuenti la dichiarazione precompilata online sul proprio Cassetto Fiscale. Sono oltre 3 milioni i contribuenti che la utilizzano e in coerenza con il successo che sta ricevendo, anche per le maggiori informazioni utilizzabili, il servizio dell’Agenzia si arricchisce di nuove notizie al fine di rendere più veloce e meno complicato e la sua compilazione.

Per accedere alla pagina del sito dell’Agenzia, area riservata, è necessario essere in possesso di:

- credenziali Inps (pin “dispositivo”), rilasciate dell’ente di previdenza, con le quali si accede alla precompilata direttamente dal sito Inps;

- della carta d’identità elettronica (CIE);

- della carta nazionale dei servizi (meglio conosciuta come tessera sanitaria);

- credenziali dei servizi telematici dell’Agenzia delle Entrate (Fisconline/Entratel).

Precisiamo subito che dal 1° marzo 2021 non è più possibile ricevere nuove credenziali per Fisconline. Restano valide, comunque, le credenziali Fisconline già in possesso degli utenti e in uso, ma verranno dismesse il 30 settembre 2021. Pertanto, chi non possiede le credenziali potrà accedere all’area riservata utilizzando lo SPID, oltre le due carte sopra menzionate che sono, poi, le più conosciute.

Entrati nell’area riservata è possibile trovare la propria dichiarazione precompilata completa di tutti i dati sia per il Mod. 730 che per il Mod. Redditi. Per l’accesso vi è la pagina: “Accedi alla tua precompilata”.

La dichiarazione precompilata, che propone l’Agenzia delle Entrate, si presenta già impostata, con i quadri riempiti dei dati necessari per i redditi da dichiarare per l’anno 2020, gli oneri detraibili e deducibili e le imposte da pagare o il rimborso da incassare.

Per coloro che confermano i dati indicati dall’Agenzia, senza apportare modifiche o li modificano per il tramite degli intermediari fiscali, con il visto di conformità, non sono soggetti a controlli documentali. Ovviamente la “precompilata” non è un obbligo, ma solo un servizio. Il contribuente potrà presentare la propria dichiarazione dei redditi con le modalità ordinarie.

Salvo proroghe, il modello persone fisiche va presentato, per via telematica, entro il 30 novembre 2021 e tra il 2 maggio e il 30 giugno in forma cartacea presso gli uffici postali. Sul sito dell’Agenzia vi è un’apposita pagina per ricordare date e scadenze per la dichiarazione precompilata 2021 (730 e Redditi).

Diciamo subito che tutti i contribuenti sono obbligati a presentare il modello Redditi esclusivamente per via telematica, direttamente o tramite intermediario abilitato.

Sono esclusi da questo obbligo e, pertanto, possono presentare il modello redditi cartaceo i contribuenti che:

- pur possedendo redditi che possono essere dichiarati con il modello 730, non possono presentarlo;

- pur potendo presentare il 730, devono dichiarare alcuni redditi o comunicare dati utilizzando i relativi quadri del modello Redditi (RM, RT, RW);

- devono presentare la dichiarazione per conto di contribuenti deceduti.

Cosa c’è nella dichiarazione precompilata?

Ci sono tutte le informazioni disponibili nell’Anagrafe tributaria. Negli anni le informazioni sono diventate sempre più numerose e precise. Possono contenere, per esempio;

- i dati della Certificazione unica (Cu), consegnata dal datore di lavoro o ente pensionistico:

- i compensi di lavoro autonomo occasionale indicati nella Certificazione unica; compensi corrisposti per l’attività libero professionale intramuraria svolta dal personale dipendente del Servizio sanitario nazionale certificati e indicati nella Certificazione unica;

- i dati sulle locazioni brevi (corrispettivi e ritenute) contenuti nella Certificazione unica- Locazioni brevi;

- gli interessi passivi sui mutui, i premi di assicurazione sulla vita, causa morte e contro gli infortuni, i premi per assicurazioni aventi per oggetto il rischio di eventi calamitosi e i contributi previdenziali;

- i contributi versati per i lavoratori domestici (compresi i contributi previdenziali versati all’Inps tramite lo strumento del “Libretto di famiglia”);

- le somme restituite nell’anno d’imposta dal contribuente all’Inps, ma assoggettate a tassazione, anche separata, in anni precedenti;

- le somme rimborsate nell’anno d’imposta dall’Inps relative a oneri deducibili sostenuti dal contribuente in anni precedenti;

- le spese sanitarie e i relativi rimborsi (comunicati da medici, farmacie, strutture sanitarie accreditate per l’erogazione dei servizi sanitari, strutture sanitarie autorizzate e non accreditate, parafarmacie, ottici, psicologi, infermieri, ostetriche, tecnici sanitari di radiologia medica e altri professionisti sanitari, o da enti e casse con finalità assistenziali per quanto riguarda i rimborsi);

- le spese veterinarie e i relativi rimborsi (comunicati da farmacie, parafarmacie e veterinari);

- le spese universitarie e i relativi rimborsi, le spese funebri e i contributi versati alla previdenza complementare (comunicati, rispettivamente, da università e da enti che erogano rimborsi delle spese universitarie, da soggetti che esercitano attività di pompe funebri e da enti previdenziali);

- le spese per la frequenza degli asili nido e relativi rimborsi (comunicate dagli asili nido pubblici e privati e dagli atri soggetti che ricevono le rette e/o che erogano i relativi rimborsi;

- le spese scolastiche e le erogazioni liberali agli istituti scolastici e relativi rimborsi che vengono comunicate, in via facoltativa, dagli istituti scolastici costituenti il sistema nazionale di istruzione e/o da altri soggetti che erogano i rimborsi;

- le tasse scolastiche versate con modello di pagamento F24 per l’iscrizione, la frequenza, il sostenimento degli esami e il rilascio dei diplomi. Tali informazioni, infatti, sono già in possesso dell’Agenzia delle entrate e non vengono trasmesse dagli istituti scolastici;

- le erogazioni liberali agli enti del terzo settore e relativi rimborsi (comunicati, in via facoltativa, dalle Onlus, dalle associazioni di promozione sociale, dalle fondazioni e associazioni riconosciute aventi per scopo statutario la tutela, promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico e dalle fondazioni e associazioni riconosciute aventi per scopo statutario lo svolgimento o la promozione di attività di ricerca scientifica);

- i bonifici riguardanti le spese per interventi di recupero del patrimonio edilizio, per arredo degli immobili ristrutturati e per la riqualificazione energetica degli edifici (comunicati dalle banche e da Poste italiane).

Le spese sostenute nell’anno d’imposta, relative alle singole abitazioni, vengono riportate nel foglio informativo. Nella dichiarazione, infatti, vengono direttamente inserite solo le spese relative alle parti comuni condominiali. Per le spese sostenute negli anni precedenti, invece, la nuova rata viene sempre indicata in dichiarazione (sia che si tratti di spese condominiali che su abitazioni singole).

- alcuni dati contenuti nella dichiarazione dei redditi dell’anno precedente, per esempio, i dati dei terreni e dei fabbricati, gli oneri che danno diritto a una detrazione da ripartire in più rate annuali (come le spese sostenute negli anni precedenti per interventi di recupero del patrimonio edilizio, riqualificazione energetica degli edifici, arredo degli immobili ristrutturati), i crediti d’imposta e le eccedenze riportabili;

- le spese per interventi per i quali si può usufruire del “Superbonus” e quelle per gli interventi di recupero del patrimonio edilizio, per arredo degli immobili ristrutturati e per la riqualificazione energetica e per interventi di sistemazione a verde degli immobili effettuati sulle parti comuni dei condomini (comunicati dagli amministratori di condominio);

- la detrazione del 20% del “Bonus vacanze” utilizzato nel 2020;

- altri dati presenti nell’Anagrafe tributaria (per esempio, le informazioni relative agli immobili, i versamenti effettuati con il modello F24 e le compensazioni eseguite).

L’elenco di queste informazioni, presenti nell’Anagrafe tributaria, è nella GUIDA “La dichiarazione precompilata 2021” pubblicata dall’Agenzia delle Entrate – edizione maggio 2021. In calce all’elenco è anche precisato che non sono inserite, nella dichiarazione precompilata, le informazioni che l’Agenzia ritiene incomplete o incoerenti (pagg. 4, 5 e 6).

Utilità.

La dichiarazione precompilata può essere utilizzata anche da coloro che desiderano compilare autonomamente la propria dichiarazione. Hanno il vantaggio di avere molti quadri già compilati e poi aggiungere i dati che ritengono di dover inserire.

Per sapere, poi, come modificare o integrare la dichiarazione, come predisporre una dichiarazione congiunta, la dichiarazione dell’erede, le regole delle spese tracciabili, la verifica per il rimborso spettante o gli importi da pagare, come annullare, integrare o rettificare la dichiarazione presentata e ancora altri dettagli si rinvia alla GUIDA “La dichiarazione precompilata 2021”.

Dal 19 maggio sarà possibile accettare o modificare e inviare la dichiarazione. Il video dell’Agenzia delle Entrate.

Latest posts by Luca De Franciscis (see all)